No primeiro trimestre de 2023 a economia dos EUA cresceu à taxa anualizada real de 1.1%, segundo dados preliminares. É uma desaceleração brusca: menos da metade do ritmo de três meses antes (2.6%) e quase um terço do do terceiro trimestre de 2022 (3.2%). Quanto ainda pode piorar a atividade econômica? Infelizmente, estudos recentes sobre efeitos de choques monetários sugerem fortemente que a América sequer chegou à metade do descenso.

A investigação das transcrições de reuniões do Federal Reserve de formulação de políticas pode identificar mudanças significativas, contracionistas ou expansionistas, e seus efeitos sobre indicadores macroeconômicos chave.1 Em julho de 2022 o Fed abandonou sua abordagem gradualista em favor de aperto monetário mais agressivo para reduzir a inflação. O pico da resposta do crescimento real do PIB a tal choque contracionista ocorre cerca de nove trimestres, ou seja, pouco mais de dois anos, depois. Isto posto e três trimestres após o ponto de inflexão, a economia dos EUA está se comportando exatamente de acordo com tais prognósticos e provavelmente desacelerará mais até a segunda metade de 2024.

De modo algum os preços de ativos e a mediana das projeções dos analistas anteveem tal cenário. Na melhor das hipóteses, antecipam uma aterrisagem suave e breve.2 Não obstante, ocorreram algumas importantes correções de rota. As estimativas de taxa de câmbio real efetiva (TCRE) do BIS – Banco de Compensações Internacionais – mostram que o dólar dos EUA se depreciou em 6% desde seu último pico em outubro de 2022 (Gráfico I). Mas ele ainda está 14% acima do seu equilíbrio de paridade de poder de compra (PPP) de longo prazo, o que sugere substancial enfraquecimento à frente. Em compensação, a cesta com as TCREs ponderadas pelos PIBs das cinco maiores economias latino-americanas exceto Argentina e Venezuela – Brasil, México, Colômbia, Chile e Peru – apreciou 15% desde seu mínimo recente em dezembro de 2021. Porque este combo ainda está 10% abaixo de seu equilíbrio de PPP, há espaço significativo para mais fortalecimento dessas moedas.

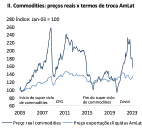

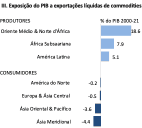

Com demasiada presteza a sabedoria convencional trata oscilações cambiais na América Latina como produto de mudanças nos preços de commodities. De fato, estes estão 3% acima de sua média histórica de 10 anos, porém 32% abaixo de seu pico recente, em agosto do ano passado (Gráfico II). Os termos de troca – preços de exportação menos os de importação – provêm indicador bem menos volátil e estão 4.6% acima de sua média móvel de 10 anos, conquanto apenas 6.4% abaixo de seu último pico, em maio de 2021. A demanda global por produtos primários tem um papel, portanto, na apreciação recente das principais moedas latino-americanas, mas não é o fator principal. Um ângulo mais revelador sobre a importância relativa das commodities para diferentes economias é usar a metodologia de contas nacionais para calcular uma proxy de sua participação no PIB. Pelo lado da demanda, o que conta é o volume de exportações líquidas e esta métrica mostra que, entre as unidades regionais do Banco Mundial, os 5 Grandes da América Latina têm a menor exposição entre os ofertantes globais de produtos primários, substancialmente menor que a de Oriente Médio & Norte da África ou África Subsaariana (Gráfico III). Logo, deve haver outros fatores por detrás desta reavaliação cambial.

Por um lado, a América Latina está recebendo forte influxo de capitais que não é estritamente relacionado a commodities. No caso da maior economia da região, Brasil, o investimento estrangeiro direto (IED) líquido disparou desde que o real bateu em um mínimo em dezembro de 2021: de US$46.4 bilhões em 12 meses para US$91.5 bilhões um ano depois. Desafiando o saber convencional, a maior parcela desses recursos, 26%, segundo o último censo de investimentos por não-residentes, é canalizado para serviços, que são bens não comercializáveis. Agricultura, pecuária, mineração, óleo & gás respondem por 20% do total. Os 54% restantes vão para uma miríade de atividades como varejo, alimentos, comunicações, tecnologia & informação, etc. Quanto ao México, a segunda maior economia, há considerações geopolíticas estimulando projetos transnacionais de near ou friend-shoring. Contudo, o fenômeno mais marcante é o ininterrupto crescimento das transferências unilaterais. Em 2022, os mexicanos trabalhando no exterior enviaram US$58.5 bilhões ao seu país, mais que duas vezes e meia o montante de IDE líquido (US$22.4 bilhões).

Por outro, há vultosas alterações de portfólio que resultam do amplo hiato de políticas econômicas entre América Latina e os EUA, além de outras nações mais ricas. Apesar de todo o ruído político latino-americano, bancos centrais independentes lograram elevar fortemente o juro primário para combater a escalada inflacionária, eis que havia espaço fiscal para implementar aperto monetário mais agressivo e o peso do endividamento sobre as economias era relativamente menor, o que evitou estresse no sistema financeiro, nos mercado imobiliários, e assim por diante. Ademais, a variação anual dos IPCs atingiu um pico em abril do ano passado no Brasil, em junho no Peru, em agosto no Chile, em setembro no México e podem começar a cair na Colômbia. Como resultado, as taxas reais de juro de curto prazo saltaram (Gráfico IV) e o spread sobre os países do G7 é quase o dobro da média dos últimos 20 anos (750 pbs versus 400 pbs, respectivamente). Neste contexto, as oportunidades de arbitragem se tornaram particularmente atraentes e a construção de posições compradas em ativos latino-americanos também tem ajudado a fortalecer essas moedas.

Devido a uma notável consolidação fiscal, a mais ambiciosa de sua história recente e que ajudou deveras no processo de desinflação, é mais provável que o Chile lidere o pelotão no ciclo de flexibilização monetária. A inédita redução de 26% em gastos ordinários pelo governo de esquerda do Presidente Boric levou a um superávit orçamentário de 1.1% do PIB em 2022 (houve déficit de 7.7% do PIB em 2021). Com isto, os mercados futuros agora anteveem o juro básico em 8 ¼% a.a. no fim do ano, 300 pbs abaixo do seu nível atual.

1 Para uma referência recente, ver “Does Monetary Policy Matter? The Narrative Approach after 35 years” by Romer, C.D. and Romer, D.H., NBER Working Paper 31170, abril 2023.

2 Ver, por exemplo, “How The ‘Most Anticipated Recession’ Is Still Unanticipated” by Joshi, D. in BCA Research – Counterpoint, datado 15-mar-23.

NOTA IMPORTANTE – Este relatório visa apenas informar e não constitui aconselhamento financeiro, jurídico, contábil, tributário ou recomendação de investimento, nem tampouco oferta de venda de instrumento financeiro ou de valores mobiliários. Embora tenham sido tomadas todas as precauções para assegurar que as informações aqui contidas não sejam falsas ou enganosas, o Pátria Investimentos não se responsabiliza pela exatidão, veracidade ou abrangência destas. As informações aqui exibidas são confidenciais e para uso exclusivo dos cotistas de fundos administrados pelo Pátria, não podendo ser divulgadas ou distribuídas, no todo ou em parte, para terceiros, salvo com o consentimento prévio e por escrito do Pátria. Projeções e/ou valores futuros de investimentos não realizados dependem de eventos futuros, que poderão divergir muito de premissas e condições aqui consideradas. Os investidores não devem se basear em informações aqui apresentadas sem buscar, para cada caso, aconselhamento profissional especializado e fundamentado para suas respectivas situações financeiras e seus objetivos de investimento.

Autor: Luís Fernando E. Lopes, Partner, Chief Economist Officer